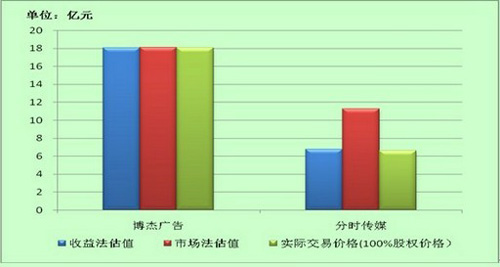

图2 收益法、资产法估值与实际交易价格比较

资料来源:赛迪经智 2013,08

而蓝色光标在收购博杰广告和分时传媒时,都分别采取了收益法和市场法(市盈率法)进行评估,最终也选择了以收益法评估结果作为最终交易价格。同样是市场法评估,对博杰广告的市场法评估值和收益法评估值差异不大,而分时传媒的市场法评估值高于收益法评估值66.68%,主要原因是可比公司业务领域与评估对象并不完全相同,即便对财务杠杆进行调整,也难以消除业务差异的影响;特别是一些轻资产类公司缺乏可比的上市公司,造成了市场法评估结果应用受到限制。

图3 收益法、资产法估值在蓝色光标收购中的应用

资料来源:赛迪经智 2013,08

收益法评估的核心是用于评估的收益类型、收益增长率和折现率,收益类型和折现率相对容易达成共识,而增长率是并购双方评估的焦点,也是决定最终收购价格的关键。由于收益法能够对标的公司的收益特性、未来成长性和风险特征进行综合考虑,评估被收购标的长期的盈利能力,因此成为并购操作中价值评估的常用方法。

(二)市场法适合与对赌相结合

很多轻资产类公司属于近年来快速兴起的新兴产业,历史波动性较大,未来增长率难以预期;而不同公司财务结构和风险特征也各不相同,如何确定合适的折现率也是问题。上述原因导致收益法评估有时双方难以达成共识,在此情况下,采取相对简单的市场法进行估值,辅以业绩承诺条款,可以将收购的风险和收益相匹配。

在2011年7月,蓝色光标收购精准阳光、美广互动时,采用了市场法中的市盈率法,按照精准阳光2011年承诺的税后利润的10.5倍和10倍市盈率确定了最终的交易价格。一旦承诺实现,即按照约定支付对价;若无法实现,支付对价将进行调整。

表3 市场法估值在蓝色光标收购中的应用

|

被收购公司2011年实现利润 |

蓝色光标支付对价PE值 |

|

蓝色光标收购精准阳光 |

>3250万 |

17400万 |

|

3150万≤2011年利润<3250万 |

10.5倍PE |

|

2500≤万2011年利润<3150万 |

9倍PE |

|

2000万≤2011年利润<2500万 |

8倍PE |

|

2011年利润<2000万 |

有权解除合同 |

|

蓝色光标收购美广互动 |

2011年利润≥500万 |

10倍 |

|

450万≤2011年利润<500万 |

9倍 |

|

400万≤2011年利润<450万 |

8倍 |

|

2011年利润<400万 |

有权解除合同 |

资料来源:赛迪经智 2013,08

(三)战略收购需考虑协同价值

估值的实质是对收购标的未来收益进行评估,但是收益法、市场法、资产法集中在对标的公司本身价值的评估,难以评价并购整合产生后的交叉销售、渠道共享、专利互用、技术分享等产生的协同效应。

2013年7月百度收购91无线,给后者全部股权估值19亿美元;而此前91无线拟在香港创业板上市时,其估值仅有10亿美元。百度收购的溢价如此之高,主要原因是获取移动生态和应用分发方面的资产对百度构建完整的移动互联网生态系统意义重大。虽然业界普遍认为百度收购91无线的出价超出预期,但是此项收购的战略意义重大,对百度的移动互联网业务有巨大的提升作用。

美盛文化收购缔顺科技控股权也出于战略层面的考虑。尽管后者净资产为-2493万元,净利润为-839万元,已经处于严重亏损状态,但是前者依然出资1980万获得后者51%股权。美盛文化认为缔顺科技作为动漫产业链的重要一环,收购完成后产业链条的整合有望与公司现有业务实现协同发展。

早在2005年,雅虎以其在中国的全部资产加上10亿美元现金获得阿里巴巴集团40%的经济利益和35%的投票权,而阿里巴巴2005年的营业收入不过7.38亿元人民币,税后利润只有0.7亿元人民币。现在来看雅虎的该项战略投资是其有史以来最成功的收购,因为2012年9月阿里巴巴回购雅虎20%股权时,支付后者近76亿美元。而雅虎剩余20%的股权价值在阿里巴巴上市后估计将超过200亿美元。

事实上,轻资产类公司战略性的收购很可能在未来产生极大的协同价值,导致此类并购常常出现大幅溢价。对此类并购标的的估值不仅仅要考虑被收购公司本身在未来产生的收益,还需要综合考虑该资产经过整合后与公司既有资产之间的联动效应,以综合评估收购价值。

想认识全国各地的创业者、创业专家,快来加入“中国创业圈”

|